En la actualidad están en auge diferentes opciones de acceso a la herramienta financiera de créditos personales, es importante considerar cuales son estas opciones, como analizarlas y utilizarlas. La actualidad del uso que se le brinda al primer préstamo al que acceden los mexicanos.

Los préstamos personales en México se han convertido en una herramienta financiera esencial para muchos ciudadanos que buscan cubrir gastos imprevistos, consolidar deudas o financiar proyectos personales. En 2024, el mercado de préstamos personales ofrece una amplia gama de opciones, adaptándose a diversas necesidades y perfiles crediticios.

El acceso al financiamiento ha crecido significativamente en los últimos años en México.

Según datos del Banco de México, en lo que va del 2024, se ha observado un avance del 9.3% anual en el segmento de préstamos personales en el país.

Sin embargo, a pesar de este crecimiento, una parte considerable de la población aún enfrenta dificultades para acceder a los servicios financieros formales. De cada 10,000 personas adultas, aproximadamente 3,000 no tienen acceso a financiamiento por parte de la banca tradicional ya que se enfrentan a barreras como la falta de historial crediticio, requisitos difíciles de cumplir y la desconfianza en las instituciones financieras.

El gobierno mexicano ha implementado varios programas para facilitar el acceso a préstamos personales y abordar esta brecha, uno de ellos es por parte del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado (ISSSTE) que ha lanzado un programa de préstamos personales para 2024 que incluye 24 sorteos a lo largo del año. Estos préstamos están dirigidos a diversos sectores, incluyendo mujeres trabajadoras, el sector salud, el sector educativo y adultos mayores, con tasas de interés que varían entre el 11.50% y el 16.50%, dependiendo del tipo de préstamo.

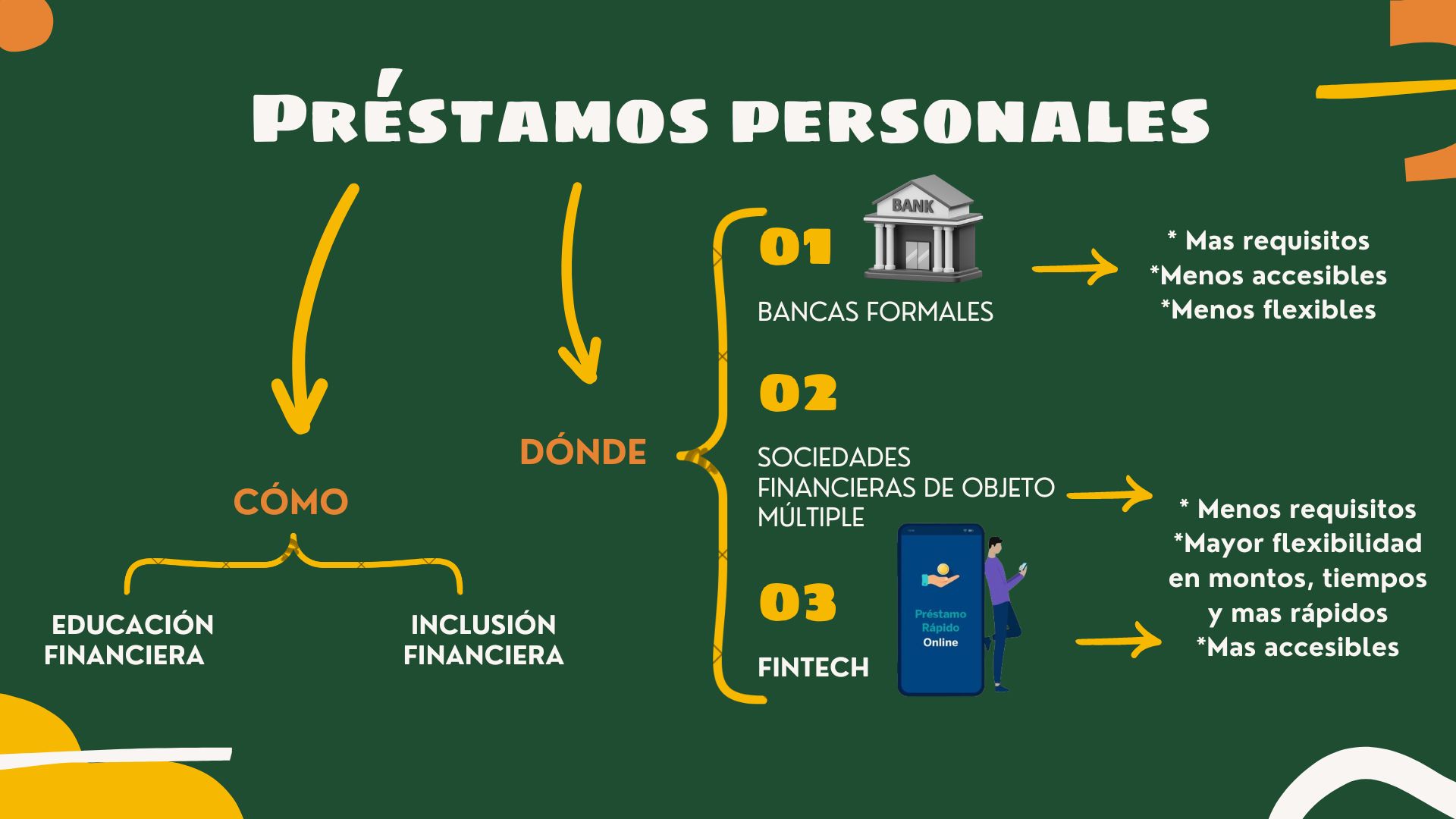

Es sumamente importante destacar, que también han surgido nuevas opciones para la obtención de créditos, como lo son las Sociedades Financieras de Objeto Múltiple (SOFOM), que ofrecen préstamos accesibles y buscan promover la inclusión financiera proporcionando pequeños préstamos con opciones flexibles en montos y plazos de pago.

En particular, los primeros préstamos personales representan una importante etapa en la vida financiera de muchos mexicanos ya que suelen ser la primera experiencia significativa con el crédito, permitiendo a los usuarios no solo cubrir necesidades urgentes, sino también iniciar un historial crediticio que será fundamental para futuras transacciones más grandes, como la compra de una casa o un automóvil.

Actualmente, los mexicanos utilizan mucho los primeros créditos a los que acceden para mejoras en su hogar, como renovaciones y reparaciones imprevistas, tomando este recurso como herramienta para financiar gastos altos y que los mismos no desestabilicen sus finanzas cotidianas.

Otro destino frecuente para estos préstamos iniciales, es la educación, ya que son ampliamente utilizados para pagar matrículas de universidades, materiales, cursos especializados y demás. Esto guarda especial relación con el hecho de que esta herramienta es una solución rápida, flexible y accesible para personas jóvenes que comienzan su desarrollo académico universitario.

No queda exenta la utilización de este recurso para las deudas de los ciudadanos, ya que son beneficiosos para mejorar las tasas de interés de estas ya adquiridas y de establecer pagos mensuales que sean más manejables para la economía personal.

Se incluye como finalidad también, las emergencias o previstos médicos ya que pueden significar una gran desestabilización de la economía familiar y los préstamos personales ayudan a tener más control de cómo afrontar este tipo de gastos sin agotar los ahorros.

También son utilizados los primeros préstamos para eventos importantes como viajes y celebraciones, que requieren un gran respaldo económico que solventar en un corto período de tiempo.

En gran medida esta herramienta financiera, tiene como principal objetivo para los mexicanos poder manejar mejor sus recursos y planificar para el futuro de la mejor manera posible sin desestabilizar sus recursos actuales.

Es importante realizar una investigación completa sobre los tipos de préstamos, requisitos, tipos de entidades financieras, intereses y demás para luego acceder al mismo.

¿Cómo obtener mi primer préstamo?

Como se comentó anteriormente, este puede ser la puerta de entrada al sistema financiero formal. Es por ello que resulta indispensable entender los requisitos y las condiciones antes de solicitar un préstamo. Aquí hay algunos pasos y consejos para aquellos que buscan obtener su primer préstamo personal en México:

1. Evaluar necesidades financieras. Previo a solicitar el préstamo, es importante tener claro el propósito del mismo, ya sea para cubrir una emergencia, financiar educación o invertir en un negocio.

2. Investigar opciones, desde bancos tradicionales hasta SOFOM y programas gubernamentales. Es vital investigar y comparar las condiciones y tasas de interés ofrecidas por diferentes instituciones.

3. Construir un buen historial crediticio, pagando los préstamos a tiempo, para no solo evitar penalizaciones, sino ayudar a construir un buen historial, esencial para acceder a mejores condiciones de financiamiento en el futuro.

4. Entender los términos y condiciones, leyendo de manera comprensiva y atenta todos los términos y condiciones del préstamo, incluyendo las tasas de interés, los plazos de pago y las posibles penalizaciones por incumplimiento, es fundamental para evitar sorpresas.

Los préstamos personales ofrecen numerosos beneficios, que se han descrito a lo largo del artículo, sin embargo, también conlleva riesgos si no se manejan adecuadamente. Es esencial mantener una buena gestión financiera y contar con educación financiera para evitar el sobreendeudamiento y asegurarse de que los pagos se realicen puntualmente.

Educación e inclusión financiera

Es una realidad que el acceso a los préstamos personales en México ha mejorado significativamente en los últimos años, gracias a las diversas opciones disponibles tanto en el sector privado como en el público. Pero sigue siendo una cuestión pendiente el mejorar e implementar la educación financiera para los ciudadanos, ya que se sitúa en la base del buen manejo de la economía familiar y también del buen uso de los recursos económicos que plantean no solo las fintech en auge, sino también el mismo gobierno nacional.

América Latina es una de las regiones más desatendidas en materia de servicios financieros, de acuerdo con una investigación del Banco Interamericano de Desarrollo (BID). Y entre los países de la región, México destaca con uno de los niveles más bajos de inclusión financiera. En México, el 51% de los adultos no cuentan con acceso a este tipo de servicios. Además, 1.5 personas consiguieron un financiamiento en el país en el último año a diferencia de otras economías, como en Estados Unidos o Reino Unido, que acceden 6 de cada 10 personas a algún tipo de préstamo de una entidad financiera.

Sin duda queda mucho para educar a la población e incentivar para que se beneficie con los servicios financieros con los que puede contar para realizar una buena utilización de los mismos, con consciencia financiera.